Проводки По Услугам Оказанным

- Бухгалтерские Проводки По Оказанным Услугам

- Бухгалтерские Проводки По Оказанным Услугам Украина

- Проводки По Оказанным Услугам

Услуга может предоставляться организации контрагентами – поставщиками или оказываться. Акт сдачи-приемки оказанных услуг. Образом договор на оказание услуг.

Содержание:. Типовые бухгалтерские проводки по ндс: учет налога Под налог на добавленную стоимость попадают все поступления от реализационной и внереализационной деятельности фирмы.

С сумм полученных авансов также нужно перечислять налог в бюджет. НДС по итогам отчетного периода (им является квартал) можно уменьшить на суммы вычетов. В этой статье мы рассмотрим основные принципы учета налога и рассмотрим типовые проводки по НДС на примере. Содержание. 1 Начисление НДС с поступлений. 2 Учет входного НДС. 3 Восстановление НДС.

4 Пример проводок по НДС Начисление НДС с поступлений НДС облагаются:. Продажа товаров, услуг, работ в России.

Передача имущественных прав. Производство для собственного потребления. СМР для собственного потребления. Импортные операции. В любом случае местом реализации должна быть территория РФ. Проводки по ндс: основные операции с примерами.

Для понимания особенностей отражения НДС в рамках бухучета необходимо обратиться к обзору изменений действующего законодательства, к ключевым правилам проводки, к уточнению схем оформления, у установленной инструкции по начислению, а также к порядку устранения основных ошибок. Главные правила проводки При покупке определенных активов может быть возмещен налог на добавленную стоимость из бюджетных средств.

Бухгалтерские Проводки По Оказанным Услугам

Принципы учета в данном случае заключаются в том, что сумма данного налога выделяется из суммы приобретения и фиксируется после этого на счете 19, который предназначается для отражения НДС по приобретенным ценностям. Стоит отметить, что в учете налога основные проводки будут выглядеть следующим образом: Дт 19 Кт 60 Происходит учет входящего НДС по приобретенному активу, а записи создаются сразу после получения счета-фактуры. Ндс по оказанным услугам Например, из-за принятия к вычету НДС по отгрузочному счету-фактуре или же по причине расторжения договора и возврата аванса покупателю Дебет счета 60 – Кредит счета 68-НДС Восстанавливается НДС по остаткам товаров, МПЗ, ОС при переходе на спецрежим (пп. 170 НК РФ) Дебет счета 91 — Кредит счета 68-НДС Восстанавливается НДС по остаткам товаров, МПЗ, ОС при получении освобождения от НДС (п. 145 НК РФ) Перечисление НДС в бюджет: проводка При перечислении НДС в бюджет составляется проводка: Дебет счета 68-НДС — Кредит счета 51 «Расчетные счета». Учет НДС в 2016 году В порядке учета НДС в 2016 году никаких изменений не произошло — учет НДС в 2016 году такой же, как учет НДС в 2015 году. Бухгалтерские проводки по учету ндс (с примерами) Это значит, что при покупке, к примеру, товаров, которые используются в основной деятельности, облагаемой налогом на добавленную стоимость, НДС, который включен в стоимость поставщиком, уменьшает облагаемую базу.

Также к вычетам относят суммы налогов, уплаченные ранее с предоплаты от покупателя, Чтобы получить вычет по НДС, приобретенные ТМЦ (услуги и т.д.) должны быть приняты к учету, иметь подтверждающие документы (счет-фактура) и быть использованы в деятельности, с основной системой налогообложения, которая подразумевает уплату НДС. Входной НДС отражается по дебету 19 и 68 счетов:. Дебет 19 Кредит 60 – отражение НДС при покупке. Дебет 68 НДС Кредит 19 – НДС к вычету.

Восстановление НДС Иногда ранее принятый к вычету НДС необходимо восстановить. Учет и отражение ндс в бухгалтерском учете Ситуация: как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло? Отражайте НДС на отдельном субсчете, открытом к счету 76.

При определении налоговой базы по операциям, облагаемым НДС, не имеет значения, когда право собственности на отгруженные товары (собственную продукцию) переходит к покупателю. Если договором предусмотрен особый порядок перехода права собственности (например, после оплаты), а отгрузка предшествует оплате, то НДС начисляйте в момент отгрузки. Днем отгрузки признается дата первого по времени составления первичного документа, который оформлен на покупателя (письма Минфина России от 1 марта 2012 г.

№ 03-07-08/55, от 13 января 2012 г. № 03-07-11/08, ФНС России от 28 февраля 2006 г. № ММ-6-03/202).

Проводки по ндс: учет, начисление, уплата Организация в процессе своей деятельности сталкивается с налогом на добавленную стоимость в следующих случаях: продавая покупателям товары, продукцию (оказывая услуги, выполняя работы) и приобретая у поставщика товары (работы, услуги). В первом случае, продавая товар, организация обязана начислить с его стоимости налог и уплатить в бюджет.

Начисление НДС отражается следующей проводкой:. Если для учета операций по продаже используется счет 90 «Продажи», то проводка по начислению НДС имеет вид Д90/3 К68.НДС. Если для учета операций по продаже используется счет 91 «Прочие доходы и расходы», то проводка, — Д91/2 К68.НДС. То есть начисленный НДС к уплате в бюджет собирается по кредиту счета 68. Проводки по ндс Кредит счета 68-НДС Начислен НДС при реализации товаров (работ, услуг) по дополнительным видам деятельности.

Учет НДС предполагает не только отражение операций в регистрах налогового учета, но и отражение на счетах бухгалтерского учета.Бухгалтерские проводки по учету НДС необходимы для правильного отражения в учете этого налога при совершении различных операций. В рамках данной статьи мы вспомним основные проводки по НДС, а также рассмотрим несколько случаев, которые часто встречаются в работе бухгалтера. Для учета расчетов по НДС используют счет 68 «Расчеты по налогам и сборам» и счет 19 «Налог на добавленную стоимость по приобретенным ценностям». К счету 68 создают специальный субсчет 68.НДС. По кредиту данного счета ведется учет НДС начисленного, а по дебету отражают оплаченный налог и суммы, возмещаемые из бюджета. Счет 19 в бухгалтерском учете применяется для отражения входного налога, полученного от поставщиков, но еще не возмещенного из бюджета.

К счету 19 «Налог на добавленную стоимость по приобретенным ценностям» также открывают субсчета от вида полученных ценностей. Проводки НДС. Основные правила Предприятия в своей хозяйственной деятельности сталкиваются с НДС при продаже продукции, товаров, оказании услуг, выполнении работ своим покупателям и подрядчикам (и тогда необходимо с их стоимости начислить НДС), а также при покупке товаров, работ, услуг у поставщиков (беря НДС к вычету). Начисление НДС по продажам в общем случае будет выглядеть так: Дебет 90 Кредит 68 (если при продаже актива использовался счет 90 «Продажи»).

Единственное лечение для таких, как ты Отвесные черные глаза Любит лечение давая людям Сули нежные чувства Что бы красота тоска по мечте Что бы лебедь Мечты, мечты Слово боеприпасов Как и луч от земли Но я не должен жить без тебя Где я ушла от меня Izdedimğoy I Скажи мне, я вниз Я люблю, что я Что бы красота тоска по мечте Что бы лебедь Мечты, мечты Слово боеприпасов Как и луч от земли Но я не должен жить без тебя Что бы красота тоска по мечте Что бы лебедь Мечты, мечты Слово боеприпасов Как и луч от земли Но я не должен жить без тебя Смотрите также. Унатып ем жалгыз сени молдир кара козинди.

Дебет 91 Кредит 68 (если продажа осуществлялась через счет 91 «Прочие доходы и расходы»). Как видим, НДС, подлежащий уплате в бюджет, действительно накапливается в кредите счета 68. Когда же мы приобретаем товар, то имеем право возместить налог из бюджета. В этом случае правила учета НДС такие: налог выделяется из суммы покупки и учитывается на счете 19 «НДС по приобретенным ценностям».

При этом проводки выглядят так: Дебет 19 Кредит 60 — отражен НДС по приобретенным ценностям. Дебет 68 Кредит 19 — НДС предъявлен к вычету. Таким образом, возмещаемый НДС собирается в дебете счета 68. А в итоге образуется сумма налога, подлежащая перечислению в бюджет, определяемая как разность между дебетовыми и кредитовыми оборотами по счету 68: если кредитовые обороты больше дебетовых, то нужно разницу перечислить в бюджет, если наоборот — разница подлежит возмещению государством. Что касается типовых проводок, связанных с вычетом НДС, то вы сможете ознакомиться с ними в одном из наших специальных материалов Типовые проводки по НДС по приобретенным ценностям Учет НДС по приобретенным ценностям, услугам производится следующими проводками: Дебет 19 Кредит 60 — отражение «входного» НДС по приобретенным основным средствам, НМА, материалам, капитальным вложениям, работам, услугам. Проводка делается на основании полученного счета-фактуры.

Дебет 20 (23, 29) Кредит 19 — списание НДС по приобретенным активам и услугам, которые будут использованы в операциях, не облагаемых НДС. Проводка делается на основании бухгалтерского расчета, оформляемого справкой. Дебет 91 Кредит 19 — списание НДС на прочие расходы, если счет-фактура от поставщика не поступил, утерян или неправильно заполнен. Также материал Дебет 20 ( 23, 29) Кредит 68 — восстановление НДС, предъявленного ранее к возмещению по МПЗ и услугам, использованным для операций, не облагаемых НДС.

Основание проводки — опять-таки справка-расчет. Основания для восстановления НДС см. В материале Дебет 68 Кредит 19 — отражение НДС к вычету по МПЗ и услугам, в том числе в случае подтверждения факта экспорта. Проводка делается на основании счетов-фактур, а при подтверждении экспорта — после представления в ФНС документов, перечисленных в статье 165 НК РФ, и получения соответствующего решения. Также Типовые проводки для учета НДС по продажам Дебет 90 Кредит 68 — начисление НДС от продаж активов, работ, услуг. Основание записи — исходящий счет-фактура. Дебет 76 Кредит 68 — начисление НДС с поступивших авансов.

Основание — счет-фактура на аванс. Дебет 68 Кредит 76 — отражение зачета НДС с авансов при состоявшейся отгрузке (выполнении работ, оказании услуг). Основание — выданный счет-фактура.

Дебет 08 Кредит 68 — начисление НДС на СМР, осуществленные собственными силами. Основание — бухгалтерская справка. Дебет 91 Кредит 68 — начисление НДС при безвозмездной передаче активов. Поводка делается на основании выданного счета-фактуры. Дебет 68 Кредит 51 — задолженность по НДС погашена.

Бухгалтерские Проводки По Оказанным Услугам Украина

Основание — банковская выписка. Если НДС начислен налоговыми агентами Пример 1. Аренда госсобственности: Дебет 20 (23, 25, 26, 44) Кредит 60 (76) — начисление затрат по аренде госимущества. Дебет 60 (76) Кредит 68 — начисление НДС у налогового агента. Дебет 19 Кредит 60,76 — начисление входного НДС, обозначенного в договоре.

Проводки По Оказанным Услугам

Дебет 68 Кредит 51 — отражение НДС, перечисленного в бюджет. Дебет 68 Кредит 19 — НДС по аренде к возмещению в момент уплаты налога.

Подробнее материал « ». Услуги, оказываемые иностранной компанией на территории РФ: Дебет 44 (20, 25, 26) Кредит 60 (76) — отражение услуг, оказываемых зарубежной фирмой российской организации на территории РФ. Дебет 19 Кредит 60 (76) — принятие к учету НДС, заплаченного с доходов иностранных юрлиц. Дебет 60 (76) Кредит 68 — удержание НДС у иностранного партнера. Дебет 68 Кредит 51 — НДС, заплаченный налоговым агентом. Дебет 68 Кредит 19 — НДС налогового агента к вычету после его уплаты. Также материал « ».

Типовые проводки по НДС при возврате товара В зависимости от причин возврата товара учет НДС осуществляется различными проводками: Ситуация 1. Товар оказался «проблемным», брак обнаружен после его оприходования на склад: У покупателя: Дебет 19 Кредит 60 — сторно НДС по браку, переданному продавцу.

Дебет 68 Кредит 19 — сторнирование покупателем ранее принятого к вычету НДС, приходящегося на стоимость брака. У продавца: Дебет 90 Кредит 68 — сторнировочная запись продавца по НДС при приемке брака (событие произошло в том же налоговом периоде, что и изначальная отгрузка товара).

Дебет 91 Кредит 68 — сторнирование продавцом НДС (в случаях, когда брак поступил в следующих периодах). Товар без недостатков: У покупателя: Дебет 90 Кредит 68 — начисление покупателем НДС по товару к возврату. У продавца: Дебет 19 Кредит 60 — бывшим поставщиком показан входной НДС по возврату товаров.

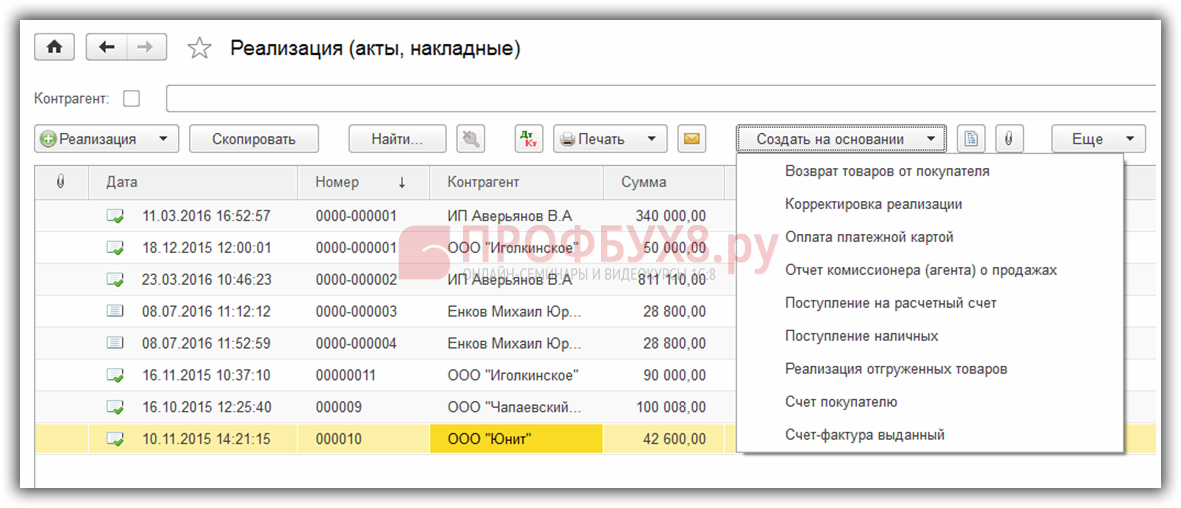

Дебет 68 Кредит 19 — принятие бывшим поставщиком НДС к возмещению. Подробнее см. Помогите мне пожалуйста, я начинающий бухгалтер. Ситуация - покупка офисной мебели, есть договор, ТН и счет-фактура от поставщика. Работаю в программе 1с8.3. Завела документ 'поступление акты накладные', на основании его счет-фактура полученный. 'поступление товара' и отпуск мпз в производство (на 26 счет).

Результат проводки: Д10 - К60 Д19.03 -К60 Д26 - К10.09 Д68.02-К19.03 И внимание Д91.02-К19.03 То есть по счету 19 отрицательный остаток. Как такое могло получиться и как исправить?